BẢN TIN THUẾ THÁNG 07/2022

- Thông báo thời hạn nộp tờ khai thuế trong kỳ kê khai Tháng 06/2022 và kỳ kê khai Quý II/2022

- Thông báo về việc Nâng cấp ứng dụng Hỗ trợ kê khai (HTKK) phiên bản 4.8.7

III. Ứng dụng eTax Mobile đáp ứng việc đăng ký tài khoản bằng hình thức xác thực thông tin tài khoản ngân hàng

- Chính phủ ban hành Nghị định sửa đổi, bổ sung một số điều của Nghị định số 123/2020/NĐ-CP và Nghị định số 15/2022/NĐ-CP

- Khẩn trương triển khai các giải pháp hỗ trợ người dân, DN chịu tác động của Covid-19

- Gia hạn thời hạn nộp thuế, tiền thuê đất năm 2022

VII. Gỡ vướng trong thực hiện giảm thuế giá trị gia tăng xuống 8%

VIII. Vấn đề quyết toán thuế khi có giao dịch liên kết

- Hướng dẫn xử lý mã số thuế đã cấp cho địa điểm kinh doanh của doanh nghiệp

- Đề xuất sửa đổi quy định về hóa đơn, chứng từ nhằm tạo thuận lợi cho doanh nghiệp

- Hoàn thiện cơ chế, chính sách, tháo gỡ vướng mắc, khó khăn cho doanh nghiệp

I. Thông báo thời hạn nộp tờ khai thuế trong kỳ kê khai Tháng 06/2022 và kỳ kê khai Quý II/2022

Bkav xin thông báo hạn nộp hồ sơ khai trong kỳ kê khai Tháng 6/2022 và kỳ kê khai Quý II/2022 như sau:

- Hồ sơ khai thuế của kỳ kê khai Tháng 6/2022: Hết hạn nộp vào Thứ Tư ngày 20/07/2022.

- Hồ sơ khai thuế của kỳ kê khai Quý II/2022: Do ngày cuối của kỳ kê khai Quý II/2022 trùng với Chủ nhật nên theo Quy định tại Điều 86 Thông tư số 80/2020/TT-BTC “Trường hợp thời hạn nộp hồ sơ khai thuế, thời hạn nộp thuế trùng với ngày nghỉ theo quy định thì thời hạn nộp hồ sơ khai thuế, thời hạn nộp thuế được tính là ngày làm việc tiếp theo của ngày nghỉ đó theo quy định tại Bộ Luật dân sự”, như vậy thời hạn nộp hồ sơ khai thuế của kỳ kê khai thuế Quý II/2022 là Thứ Hai ngày 01/08/2022. Riêng đối với tờ khai Báo cáo tình hình sử dụng hoá đơn, thời hạn nộp hồ sơ khai thuế áp dụng theo quy định tại Điều 27 Thông tư 39/2014/TT-BTC.

Bkav lưu ý Quý Khách hàng nên kê khai, nộp tờ khai sớm trước thời gian hết hạn ít nhất từ 1 đến 2 ngày để tránh việc quá tải, không gửi được tờ khai.

Trong quá trình kê khai, nếu gặp vấn đề cần hỗ trợ, Quý Khách hàng vui lòng thực hiện theo 1 trong 4 cách dưới đây:

Về mục lục

II. Thông báo về việc Nâng cấp ứng dụng Hỗ trợ kê khai (HTKK) phiên bản 4.8.7

Tổng cục Thuế thông báo nâng cấp ứng dụng Hỗ trợ kê khai (HTKK) phiên bản 4.8.7 cập nhật một số nội dung phát sinh trong quá trình triển khai ứng dụng HTKK 4.8.6, cụ thể như sau:

- Tờ khai quyết toán thuế thu nhập cá nhân (02/QTT-TNCN) (TT92/2015):

- Bổ sung chỉ tiêu “Tên tổ chức chi trả thu nhập” và “Mã số thuế”: Bắt buộc nhập nếu Cơ quan thuế nộp tờ khai là Cục Thuế Doanh nghiệp lớn.

- Cập nhật địa bàn hành chính trực thuộc tỉnh Thái Bình

- Cập nhật Thị trấn Vũ Quý thành Xã Vũ Quý, huyện Kiến Xương, tỉnh Thái Bình.

Bắt đầu từ ngày 23/06/2022, khi lập hồ sơ khai thuế có liên quan đến nội dung nâng cấp nêu trên, tổ chức, cá nhân nộp thuế sẽ sử dụng các chức năng kê khai tại ứng dụng HTKK 4.8.7 thay cho các phiên bản trước đây.

Tổ chức, cá nhân nộp thuế có thể tải bộ cài và tài liệu hướng dẫn sử dụng ứng dụng HTKK tại địa chỉ sau: http://www.gdt.gov.vn/wps/portal/home/hotrokekhai.

Mọi phản ánh, góp ý của tổ chức, cá nhân nộp thuế được gửi đến cơ quan Thuế theo các số điện thoại, hộp thư hỗ trợ người nộp thuế về ứng dụng HTKK do cơ quan Thuế cung cấp.

(Nguồn: Gdt.gov.vn – Mục Hỗ trợ kê khai – Hướng dẫn Hỗ trợ kê khai – Đăng ngày: 22/06/2022)

Về mục lục

III. Ứng dụng eTax Mobile đáp ứng việc đăng ký tài khoản bằng hình thức xác thực thông tin tài khoản ngân hàng

Để hỗ trợ người nộp thuế thực hiện nghĩa vụ thuế thuận lợi nhất và góp phần mục tiêu thực hiện “Đề án phát triển thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2021-2025” và “Chương trình Chuyển đổi số quốc gia đến năm 2025, định hướng đến năm 2030” của Thủ tướng Chính phủ, Tổng cục Thuế đã nghiên cứu, triển khai cung cấp các dịch vụ điện tử cho người nộp thuế thông qua mở rộng ứng dụng eTax trên nền tảng Web sang ứng dụng eTax trên nền tảng thiết bị di động (eTax Mobile).

Để trải nghiệm ứng dụng eTax Mobile, người nộp thuế chỉ cần tải và cài đặt ứng dụng trên điện thoại thông minh hoặc máy tính bảng. Ứng dụng sẵn sàng cài đặt, sử dụng trên tất cả các thiết bị điện thoại sử dụng hai nền tảng hệ điều hành: IOS và Android.

Ứng dụng cung cấp cho người nộp thuế các chức năng chính như: Đăng ký mở tài khoản giao dịch thuế điện tử với cơ quan thuế; Tra cứu nghĩa vụ thuế TNCN; GTGT; LPTB; Phi nông nghiệp; Sử dụng đất nông nghiệp; Nghĩa vụ tài chính về đất; Phí; Lệ phí…); Nộp thuế điện tử thông qua kết nối, tích hợp trực tuyến với hệ thống các Ngân hàng thương mại; Tra cứu Hồ sơ khai thuế, Quyết toán thuế, Thông tin người nộp thuế, Thông tin người phụ thuộc và một số các tiện ích khác cho người nộp thuế.

Hiện nay, Tổng cục Thuế đã nâng cấp ứng dụng eTax Mobile đáp ứng việc đăng ký tài khoản bằng hình thức xác thực thông tin tài khoản ngân hàng. Cụ thể: Khi người nộp thuế khai báo số tài khoản ngân hàng của mình thì hệ thống sẽ xác thực thông tin của người nộp thuế trên eTax mobile với thông tin người nộp thuế tại các ngân hàng đã thực hiện kết nối, trường hợp khớp đúng thì ứng dụng cho phép đăng ký/cấp tài khoản mà người nộp thuế không cần đến cơ quan thuế để kích hoạt tài khoản.

Danh sách các ngân hàng đã có kết nối xác thực tài khoản với cơ quan thuế tính đến ngày 22/06/2022 gồm BIDV, VCB, SCB, ACB, HDBank, TPBank. Tổng cục Thuế vẫn đang tiếp tục triển khai việc xác thực với các ngân hàng khác như: OCB, VTB, MB, VIB, LienViet, OceanBank, Việt Á, Eximbank, Shinhan Bank và sẽ kịp thời thông báo đến người nộp thuế trong thời gian sớm nhất.

(Nguồn: Gdt.gov.vn – Mục Tin tức – Tin bài về thuế - Đăng ngày: 22/06/2022)

Về mục lục

IV. Chính phủ ban hành Nghị định sửa đổi, bổ sung một số điều của Nghị định số 123/2020/NĐ-CP và Nghị định số 15/2022/NĐ-CP

Ngày 20/06/2022, Chính phủ ban hành Nghị định số 41/2022/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 123/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định về hóa đơn, chứng từ và Nghị định số 15/2022/NĐ-CP ngày 28/01/2022 của Chính phủ quy định chính sách miễn, giảm thuế theo Nghị quyết số 43/2022/QH15 của Quốc hội về chính sách tài khóa, tiền tệ hỗ trợ Chương trình phục hồi và phát triển kinh tế - xã hội.

Nghị định số 41/2022/NĐ-CP sửa đổi, bổ sung một số điều, nội dung cụ thể như sau:

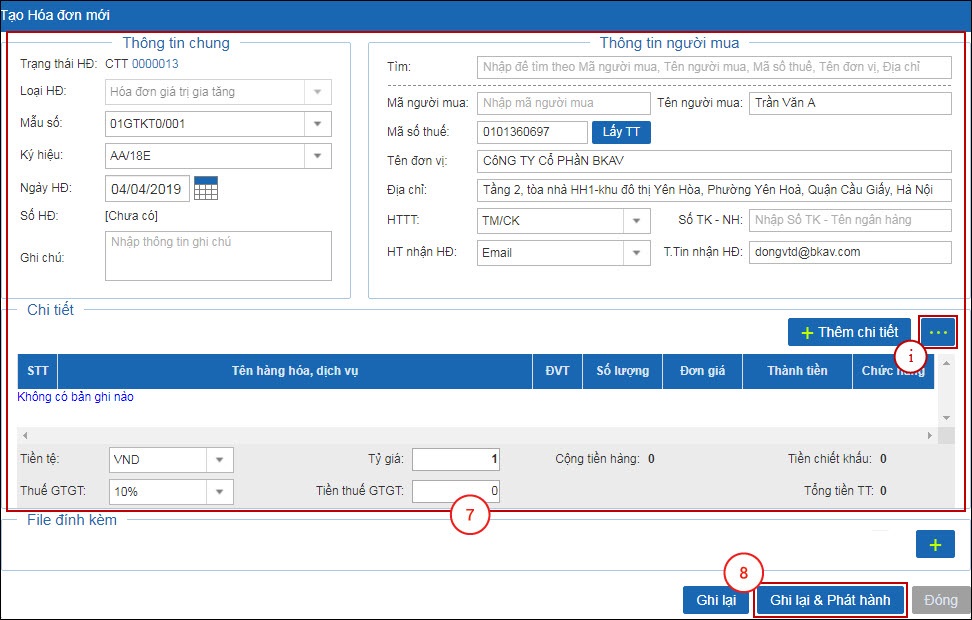

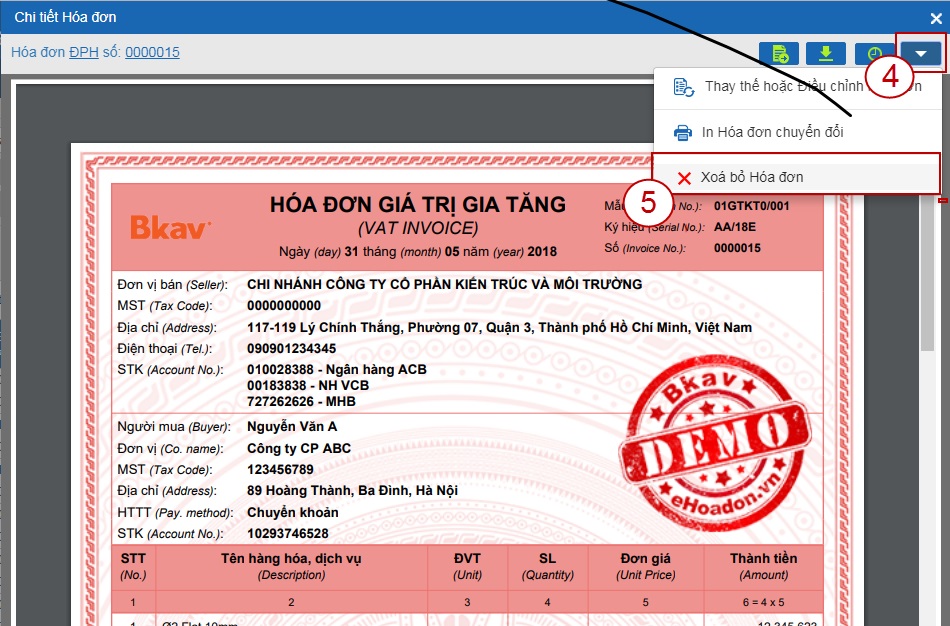

- Một là, sửa đổi, bổ sung Mẫu số 01/TB-SSĐT Phụ lục IB ban hành kèm theo Nghị định số 123/2020/NĐ-CP: ban hành thông báo về việc tiếp nhận và kết quả xử lý về việc hóa đơn điện tử đã lập có sai sót theo Mẫu số 01/TB-HĐSS thay thế Mẫu số 01/TB-SSĐT của phụ lục IB ban hành kèm theo Nghị định số 123/2020/NĐ-CP

- Hai là, sửa đổi, bổ sung khoản 4 Điều 1 của Nghị định số 15/2022/NĐ-CP; cụ thể như sau:

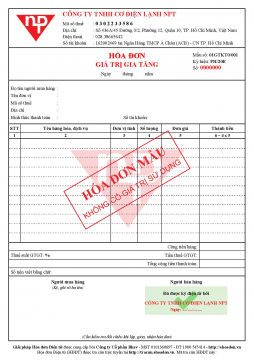

- Trường hợp cơ sở kinh doanh tính thuế Giá trị gia tăng (GTGT) theo phương pháp khấu trừ được áp dụng mức thuế suất thuế GTGT 8% đối với hàng hóa, dịch vụ quy định tại khoản 1 điều 1 của Nghị định 15/2022/NĐ-CP, khi bán hàng hóa, cung cấp dịch vụ áp dụng các mức thuế suất khác nhau thì trên hóa đơn GTGT phải ghi rõ thuế suất của từng hàng hóa, dịch vụ theo quy định tại khoản 3 Điều 1 Nghị định số 15/2022/NĐ-CP.

- Trường hợp cơ sở kinh doanh (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế GTGT theo phương pháp tỷ lệ phần % trên doanh thu được giảm 20% mức tỷ lệ phần trăm để tính thuế GTGT khi thực hiện xuất hóa đơn đối với hàng hóa, dịch vụ được giảm thuế GTGT quy định tại khoản 1 điều 1 của Nghị định 15/2022/NĐ-CP, khi bán hàng hóa, cung cấp dịch vụ thì trên hóa đơn bán hàng phải ghi rõ số tiền được giảm theo quy định tại khoản 3 Điều 1 Nghị định số 15/2022/NĐ-CP.

Nghị định số 41/2022/NĐ-CP cũng nêu rõ, trường hợp từ ngày 01/02/2022 đến ngày 20/06/2022 nếu cơ sở kinh doanh đã thực hiện theo quy định tại Điều 2 Nghị định này thì vẫn được giảm thuế GTGT và không phải điều chỉnh lại hóa đơn, không bị xử phạt vi phạm hành chính về thuế và hóa đơn.

Nghị định số 41/2022/NĐ-CP có hiệu lực từ ngày 20/06/2022.

(Nguồn: Gdt.gov.vn – Mục Tin tức – Tin bài về thuế - Đăng ngày: 21/06/2022)

Về mục lục

V. Khẩn trương triển khai các giải pháp hỗ trợ người dân, DN chịu tác động của Covid-19

Sáng ngày 07/06/2022, Bộ Tài chính tổ chức nghị giao ban trực tuyến nhằm đánh giá chương trình công tác tháng 5 và triển khai các giải pháp tháng 6/2022.

Báo cáo tại hội nghị giao ban, Tổng cục trưởng Tổng cục Thuế Cao Anh Tuấn nêu rõ:

- Về thu ngân sách: Tháng 5/2022 do cơ quan thuế quản lý đạt 99.100 tỷ đồng; lũy kế 5 tháng đạt 672.878 tỷ đồng, đạt 57,3% dự toán và bằng 116,5% cùng kỳ năm 2021. Về tổng thể, thu ngân sách 5 tháng đầu năm đạt khá so dự toán và tăng trưởng so cùng kỳ chủ yếu do: phát sinh một số khoản thu đột biến gần 15.000 tỷ đồng; thu từ dầu thô đạt khá chủ yếu nhờ giá dầu tăng cao và thu tiền sử dụng đất tăng 27,6% so cùng kỳ. Tuy nhiên nếu phân tích kỹ, 5 tháng năm 2021, ngành Thuế đã thực hiện việc gia hạn nộp thuế với tổng số tiền khoảng 42.000 tỷ đồng, trong khi 5 tháng 2022 chưa thực hiện gia hạn và mới thực hiện một số chính sách miễn giảm thuế như: giảm 2% thuế GTGT theo Nghị định 15 làm giảm thu khoảng 6.600 tỷ đồng; giảm 30% thuế suất thuế GTGT theo Nghị quyết 406 làm giảm thu khoảng 1.116 tỷ đồng; giảm thu thuế Thu nhập doanh nghiệp (TNDN) do thực hiện theo Nghị quyết 406 khoảng 1.388 tỷ đồng. Nếu loại trừ các yếu tố chính sách miễn, giảm, gia hạn thì 5 tháng đầu năm số thu thuế, phí nội địa chỉ tăng 5,1% so với cùng kỳ.

- Về công tác xây dựng văn bản quy phạm pháp luật: Trong tháng 5/2022, Tổng cục Thuế đã báo cáo Bộ Tài chính trình Chính phủ ban hành Nghị định số 32 ngày 21/05/2022 gia hạn thời gian nộp thuế Tiêu thụ đặc biệt (TTĐB) đối với xe ô tô lắp ráp trong nước và Nghị định số 34 ngày 28/05/2022 về gia hạn thời hạn nộp thuế GTGT, thuế TNDN, thuế Thu nhập cá nhân (TNCN) và tiền thuê đất trong năm 2022. Để các chính sách thuế mới sớm đi vào thực tiễn, ngay sau khi Chính phủ ký ban hành 02 nghị định, Tổng cục Thuế đã có công điện chỉ đạo các Cục Thuế khẩn trương triển khai thực hiện, để kịp thời hỗ trợ hiệu quả người dân và doanh nghiệp gặp khó khăn do ảnh hưởng bởi dịch Covid-19. Đồng thời, Tổng cục Thuế cũng triển khai phân tích, nâng cấp ứng dụng công nghệ thông tin để kịp thời hỗ trợ người nộp thuế lập và gửi hồ sơ đề nghị gia hạn bằng phương thức điện tử.

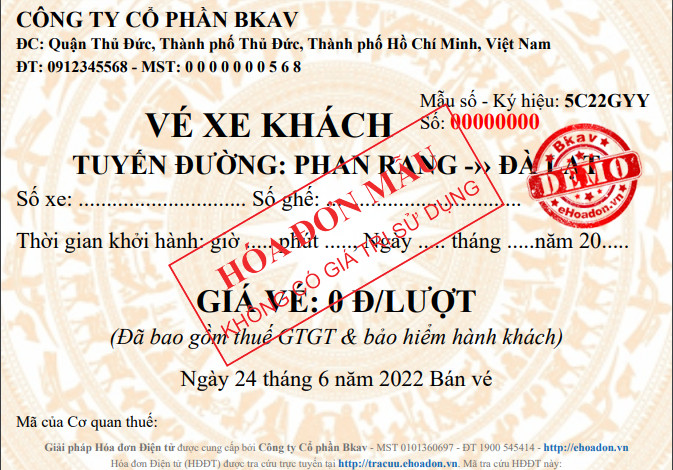

- Về triển khai thực hiện hóa đơn điện tử: Tính đến hết ngày 31/05/2022, đã có 98% số doanh nghiệp, tổ chức đang sử dụng hóa đơn đã chuyển sang sử dụng hóa đơn điện tử. Trong đó 57 địa phương triển khai hóa đơn điện tử giai đoạn 2 đều đạt tỷ lệ hoàn thành trên 90%, đạt và vượt mục tiêu, lộ trình đề ra khi triển khai là đến hết 31/05/2022 phải hoàn thành 90%. Đáng chú ý, nhiều tỉnh, thành phố đã đạt tỷ lệ hoàn thành trên 99% như: Điện Biên, Quảng Bình, Phú Yên, Nam Định, Lai Châu, Đắk Lăk…Kết quả này là nền tảng thuận lợi để toàn ngành Thuế tiếp tục phấn đấu hoàn thành mục tiêu 100% số lượng doanh nghiệp, tổ chức, hộ kinh doanh đang sử dụng hóa đơn chuyển sang sử dụng hóa đơn điện tử theo đúng tiến độ đề ra (hoàn thành trước 30/06/2022).

- Song song với đó, Tổng cục Thuế đang khẩn trương xây dựng cơ sở dữ liệu hóa đơn điện tử và các công cụ, ứng dụng nhằm khai thác, quản lý, sử dụng dữ liệu này, từ đó nâng cao hiệu quả công tác quản lý thuế theo rủi ro. Đồng thời, Tổng cục Thuế cũng đang đẩy nhanh tiến độ nâng cấp, mở rộng hạ tầng kỹ thuật công nghệ thông tin về hóa đơn điện tử, đảm bảo thông suốt hệ thống, xử lý kịp thời các khó khăn, vướng mắc phát sinh trong quá trình thực hiện của doanh nghiệp.

- Để tiếp tục triển khai cung cấp các dịch vụ điện tử cho người nộp thuế thông qua ứng dụng eTax Mobile, Tổng cục Thuế đã làm việc với các Ngân hàng thương mại có số lượng tài khoản của cá nhân lớn để xây dựng giải pháp đăng ký tài khoản giao dịch thuế điện tử sẽ xác thực qua tài khoản thanh toán của người nộp thuế mở tại Ngân hàng mà không cần phải đến cơ quan thuế, đồng thời chỉ đạo các cục thuế, chi cục thuế hỗ trợ các cá nhân, hộ kinh doanh (khoảng trên 1,8 triệu người nộp thuế) đăng ký sử dụng dịch vụ này.

Phát biểu chỉ đạo tại hội nghị, Thứ trưởng Bộ Tài chính Vũ Thị Mai nhấn mạnh nhiệm vụ thu ngân sách 5 tháng đã đạt kết quả khá và toàn diện. Kết quả này đã góp phần quan trọng đảm bảo các cân đối vĩ mô của Nhà nước. Điều này càng có ý nghĩa lớn hơn trong bối cảnh, Nhà nước đã thực hiện một số giải pháp giãn giảm thuế để kích thích phục hồi và phát triển hoạt động sản xuất kinh doanh. Một điểm nổi bật nữa đó là công tác cải cách và hiện đại hóa tiếp tục được tăng cường nhất là ở các hệ thống lớn thuế, hải quan, kho bạc. Đây là những cơ quan trực tiếp phục vụ người dân, doanh nghiệp và các tổ chức kinh tế qua đó đã góp phần giảm thời gian chi phí, cải thiện môi trường đầu tư và nâng cao sức cạnh tranh của quốc gia. Thứ trưởng Vũ Thị Mai cũng lưu ý, trong thời gian tới thủ trưởng các cơ quan đơn vị cần tiếp tục hoàn thiện cơ chế chính sách. Theo đó, Vụ Chính sách thuế (Bộ Tài chính) cần phối hợp chặt chẽ với các đơn vị thuế, hải quan hoàn thiện 6 báo cáo liên quan đến 6 Luật.

Ngành Tài chính là ngành lớn liên quan đến các hoạt động của người dân, doanh nghiệp do đó các đơn vị cũng cần chủ động đẩy mạnh công tác tuyên truyền để người dân doanh nghiệp hiểu và thực hiện tốt pháp luật, qua đó góp phần giúp ngành tài chính hoàn thành tốt các nhiệm vụ chính trị được giao.

(Nguồn: Gdt.gov.vn – Mục Tin tức – Tin bài về thuế - Đăng ngày: 07/06/2022)

Về mục lục

VI. Gia hạn thời hạn nộp thuế, tiền thuê đất năm 2022

Phó Thủ tướng Chính phủ Lê Minh Khái vừa ký ban hành Nghị định số 34/2022/NĐ-CP gia hạn thời hạn nộp thuế GTGT, thuế TNDN, thuế TNCN và tiền thuê đất trong năm 2022. Theo đó:

- Đối với thuế GTGT (trừ thuế GTGT khâu nhập khẩu): Gia hạn thời hạn nộp đối với số thuế phát sinh phải nộp (bao gồm cả số thuế phân bổ cho các địa phương cấp tỉnh khác nơi người nộp thuế có trụ sở chính, số thuế nộp theo từng lần phát sinh) của kỳ, tính thuế từ tháng 3 đến tháng 8/2022 (đối với trường hợp kê khai thuế GTGT theo, tháng) và kỳ tính thuế quý I, quý II năm 2022 (đối với trường hợp kê khai thuế GTGT theo quý) của các doanh nghiêp, tổ chức. Thời gian gia hạn là 6 tháng đối với số thuế GTGT từ tháng 3 đến tháng 5/2022 và quý I/2022, thời gian gia hạn là 5 tháng đối với số thuế GTGT của tháng 6/2022 và quý II/2022, thời gian gia hạn là 4 tháng đối với số thuế GTGT của tháng 7/2022, thời gian gia hạn là 3 tháng đối với số thuế GTGTcủa tháng 8/2022. Thời gian gia hạn được tính từ ngày kết thúc thời hạn nộp thuế GTGT theo quy định của pháp luật về quản lý thuế.

- Đối với thuế TNDN: Gia hạn thời hạn nộp đối với số thuế tạm nộp của quý I, quý II kỳ tính thuế TNDN năm 2022 của DN, tổ chức thuộc đối tượng được quy định. Thời gian gia hạn là 3 tháng, kể từ ngày kết thúc thời hạn nộp thuế TNDN theo quy định của pháp luật về quản lý thuế.

- Đối với hộ kinh doanh, cá nhân kinh doanh, gia hạn thời hạn nộp thuế GTGT, thuế TNCN đối với số tiền thuế phải nộp phát sinh năm 2022 của các đối tượng hoạt động trong các ngành kinh tế, lĩnh vực theo quy định. Hộ kinh doanh, cá nhân kinh doanh thực hiện nộp số tiền thuế được gia hạn chậm nhất là ngày 30/12/2022.

- Ngoài ra, còn gia hạn thời hạn nộp tiền thuê đất đối với 50% số tiền thuê đất phát sinh phải nộp năm 2022 của doanh nghiệp, tổ chức, hộ gia đình, hộ kinh doanh cá nhân thuộc đối tượng quy định đang được Nhà nước cho thuê đất trực tiếp theo quyết định, hoặc hợp đồng của cơ quan nhà nước có thẩm quyền dưới hình thức trả tiền thuê đất hàng năm.

Thời gian gia hạn là 6 tháng kể từ ngày 31/05/2022 đến ngày 30/11/2022. Nghị định có hiệu lực từ ngày 28/05/2022 đến hết ngày 31/12/2022.

(Nguồn: Gdt.gov.vn – Mục Tin tức – Tin bài về thuế - Đăng ngày: 07/06/2022)

Về mục lục

VII. Gỡ vướng trong thực hiện giảm thuế giá trị gia tăng xuống 8%

Ngày 28/01/2022, Chính phủ đã ban hành Nghị định số 15/2022/NĐ-CP quy định chính sách miễn, giảm thuế theo Nghị quyết số 43/2022/QH15 của Quốc hội về chính sách tài khóa, tiền tệ hỗ trợ chương trình phục hồi phát triển kinh tế -xã hội. Theo đó, về thuế GTGT, giảm 2% thuế suất thuế GTGT từ ngày 01/02/2022 đến hết ngày 31/12/2022 đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất thuế GTGT 10% (còn 8%) trừ một số hàng hóa, dịch vụ.

Tuy nhiên, trong quá trình triển khai Nghị định số 15/2022/NĐ-CP, Bộ Tài chính nhận được một số phản ánh của các Cục Thuế, doanh nghiệp và một số cơ quan báo chí phản ánh vướng mắc về quy định tại khoản 4 Điều 1 Nghị định số 15/2022/NĐ-CP về việc lập hóa đơn riêng đối với hàng hóa, dịch vụ thuộc đối tượng giảm thuế GTGT. Theo đó, việc quy định phải lập hóa đơn riêng cho hàng hóa, dịch vụ thuộc đối tượng giảm thuế GTGT thì mới được áp dụng thuế suất 8% theo phản ánh của doanh nghiệp là làm tăng chi phí của doanh nghiệp (tăng chi phí thời gian của kế toán và chi phí sử dụng hóa đơn) vì đối với cùng một khách hàng, thay vì lập 01 hóa đơn ghi nhiều thuế suất khác nhau (5%, 8%, 10%) thì doanh nghiệp phải lập 02 hóa đơn: 01 hóa đơn ghi thuế suất 8% và 01 hóa đơn ghi các thuế suất khác (5%, 10%).

Để tháo gỡ các vướng mắc trong việc lập hóa đơn đối với hàng hóa, dịch vụ thuộc đối tượng giảm thuế GTGT, đảm bảo phù hợp với các nội dung trên hóa đơn, ngày 20/06/2022 Chính phủ ban hành Nghị định số 41/2022/NĐ-CP sửa đổi như sau: Trường hợp cơ sở kinh doanh tính thuế GTGT theo phương pháp khấu trừ thì khi bán hàng hóa, cung cấp dịch vụ áp dụng các mức thuế suất khác nhau thì trên hóa đơn giá trị gia tăng phải ghi rõ thuế suất của từng hàng hóa, dịch vụ theo quy định.

Trường hợp cơ sở kinh doanh tính thuế GTGT theo phương pháp tỷ lệ % trên doanh thu thì khi bán hàng hóa, cung cấp dịch vụ thì trên hóa đơn bán hàng phải ghi rõ số tiền được giảm theo quy định.

(Nguồn: Tapchitaichinh.vn – Xem chi tiết tại đây)

Về mục lục

VIII. Vấn đề quyết toán thuế khi có giao dịch liên kết

Quyết toán thuế khi có giao dịch liên kết là việc doanh nghiệp khi có phát sinh với các bên có quan hệ liên kết thực hiện đầy đủ các nghĩa vụ kê khai cũng như nghĩa vụ lập hồ sơ trong giao dịch liên kết. Đây là vấn đề đang được nhiều doanh nghiệp quan tâm.

Theo Nghị định số 132/2020/NĐ-CP quy định về quản lý thuế đối với doanh nghiệp giao dịch liên kết, các doanh nghiệp có quan hệ giao dịch liên kết phải nộp các tờ khai liên quan khi thực hiện quyết toán thuế TNDN. Tuy nhiên, hiện nay một số doanh nghiệp, đặc biệt là doanh nghiệp nhỏ, siêu nhỏ có quan hệ giao dịch liên kết theo kiểu gia đình chưa nắm được quy định này.

Do đó, khi quyết toán thuế các doanh nghiệp phát sinh giao dịch liên kết cần lưu ý:

- Kê khai giao dịch liên kết

Theo Thông tư số 66/2010/TT-BTC thì các doanh nghiệp phải kê khai giao dịch liên kết và nộp cùng với tờ khai quyết toán thuế TNDN năm trừ một số trường hợp được miễn kê khai xác định giá giao dịch liên kết, hoặc phải kê khai nhưng được miễn lập hồ sơ xác định giá giao dịch liên kết theo quy định tại Nghị định số 20/2017/NĐ-CP và Nghị định số 132/2020/NĐ-CP.

Doanh nghiệp cũng cần có tờ khai giao dịch liên kết nếu doanh nghiệp có giao dịch liên kết thuộc phạm vi điều chỉnh tại Nghị định số 132/2020/NĐ-CP. Theo đó, doanh nghiệp có trách nhiệm kê khai thông tin về quan hệ liên kết và giao dịch liên kết theo Phụ lục I, Phụ lục II, Phụ lục III ban hành kèm theo Nghị định 132 và nộp cùng tờ khai quyết toán thuế TNDN.

- Chi phí lãi vay

Tổng chi phí tiền lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ của người nộp thuế.

Phần chi phí lãi vay không được trừ theo quy định tại điểm a khoản 3 Điều 16 Nghị định số 132/2020/NĐ-CP được chuyển sang kỳ tính thuế tiếp theo khi xác định tổng chi phí lãi vay được trừ trong trường hợp tổng chi phí lãi vay phát sinh được trừ của kỳ tính thuế tiếp theo thấp hơn mức quy định tại điểm a khoản này. Thời gian chuyển chi phí lãi vay tính liên tục không quá 05 năm kể từ năm tiếp sau năm phát sinh chi phí lãi vay không được trừ.

Công thức tính tổng chi phí lãi vay được trừ như sau:

"Tổng chi phí lãi tiền vay được trừ = 30% * (Tổng lợi nhuận thuần + lãi tiền vay – lãi tiền gửi/tiền cho vay + chi phí khấu hao)"

- Chuyển chi phí lãi vay

Với việc chi phí lãi vay nếu vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao thì phần chi phí lãi vay này sẽ cần được theo dõi cho các năm kế tiếp. Đồng nghĩa với đó là việc phải theo dõi và kết chuyển chi phí lãi vay để tính chi phí được trừ nếu đủ điều kiện.

- Hồ sơ chuyển giá

Với những doanh nghiệp khác nhau thì các quan hệ liên kết hay các phát sinh liên kết cũng không giống nhau. Đặc biệt, các doanh nghiệp phải lập hồ sơ giao dịch liên kết cần chú ý vấn đề sau:

- Lập hồ sơ xác định giá trong giao dịch liên kết: Sử dụng cơ sở dữ liệu so sánh không trung thực, không đúng thực tế để phân tích so sánh, kê khai; không nêu được rõ nguồn gốc số liệu để xác định mức giá, tỷ suất lợi nhuận để kê khai giao dịch liên kết; các doanh nghiệp lấy dữ liệu so sánh không tương đồng với doanh nghiệp...

- Không có cơ sở dữ liệu để so sánh;

- Sử dụng sai phương pháp xác định giá giao dịch liên kết khi kê khai, lập hồ sơ;

- Rủi ro khi giải trình với cơ quan thuế: Không đồng nhất giữa kê khai và lập hồ sơ giao dịch liên kết.

(Nguồn: Tapchitaichinh.vn - Xem chi tiết tại đây)

Về mục lục

IX. Hướng dẫn xử lý mã số thuế đã cấp cho địa điểm kinh doanh của doanh nghiệp

Tổng cục Thuế nhận được đề nghị của một số Cục Thuế hướng dẫn xử lý vướng mắc đối với các mã số thuế của địa điểm kinh doanh của doanh nghiệp được cấp theo Công văn số 3200/TCT-KK của Tổng cục Thuế ngày 12/08/2019 về quản lý thuế đối với địa điểm kinh doanh của doanh nghiệp khác tỉnh với đơn vị chủ quản.

Trả lời các vướng mắc của các Cục Thuế, tại Công văn 1269/TCT-KK ngày 25/04/2022, Tổng cục Thuế cho biết ngày 12/08/2019, Tổng cục Thuế đã ban hành Công văn số 3200/TCT-KK hướng dẫn cấp mã số thuế 13 số cho địa điểm kinh doanh của doanh nghiệp để khắc phục các bất cập giữa quy định về đăng ký doanh nghiệp tại Nghị định số 108/2018/NĐ-CP ngày 23/08/2018 của Chính phủ và quy định về quản lý thuế cho đến khi có các văn bản hướng dẫn Luật Quản lý thuế số 38/2019/QH14.

Theo các quy định nêu trên, nếu các địa điểm kinh doanh không thuộc trường hợp trực tiếp kê khai nộp thuế hoặc thuộc trường hợp kê khai nộp thuế qua trụ sở chính của doanh nghiệp theo quy định hiện hành thì Cục Thuế quyết định việc chấm dứt hiệu lực mã số thuế của địa điểm kinh doanh của doanh nghiệp; Đồng thời, đảm bảo địa điểm kinh doanh phải hoàn thành các nghĩa vụ thuế trước khi chấm dứt hiệu lực mã số thuế theo quy định tại Điều 15, Thông tư số 105/2020/TT-BTC của Bộ Tài chính.

Mã số thuế 13 số cấp cho địa điểm kinh doanh của doanh nghiệp không thực hiện liên thông với cơ quan đăng ký kinh doanh nên việc chấm dứt hiệu lực mã số thuế 13 số của địa điểm kinh doanh của doanh nghiệp cũng không thực hiện liên thông với cơ quan đăng ký kinh doanh.

(Nguồn: Tapchitaichinh.vn – Xem chi tiết tại đây)

Về mục lục

X. Đề xuất sửa đổi quy định về hóa đơn, chứng từ nhằm tạo thuận lợi cho doanh nghiệp

Ngày 31/05/2022, Bộ Tài chính đã có Tờ trình số 116/TTr-BTC trình Chính phủ đề xuất sửa đổi, bổ sung một số điều của Nghị định số 123/2010/NĐ-CP ngày 19/10/2020 quy định về hóa đơn, chứng từ, Nghị định số 15/2022/NĐ-CP ngày 28/01/2022 quy định chính sách miễn, giảm thuế theo Nghị quyết số 43/2022/QH13 của Quốc hội về chính sách tài khóa, tiền tệ hỗ trợ chương trình phục hồi và phát triển kinh tế - xã hội.

Trước đó, Bộ Tài chính đã gửi lấy ý kiến các Bộ, ngành, Ủy ban nhân dân các tỉnh, thành phố và các tổ chức liên quan. Đồng thời, căn cứ khoản 7 Nghị quyết số 66/NQ-CP, Bộ Tài chính đã có văn bản gửi Bộ Tư pháp xin ý kiến thẩm định về hồ sơ Nghị định theo trình tự, thủ tục rút gọn. Đến nay, Bộ Tư pháp và các đơn vị đã có ý kiến nhất trí với dự thảo của Bộ Tài chính.

Tại Dự thảo Nghị định, Bộ Tài chính đề xuất sửa đổi, bổ sung Mẫu số 01/TB-SSĐT Phụ lục IB ban hành kèm theo Nghị định số 123/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định về hóa đơn, chứng từ; Sửa đổi khoản 4 Điều 1 của Nghị định số 15/2022/NĐ-CP ngày 28/01/2022 của Chính phủ quy định chính sách miễn, giảm thuế theo Nghị quyết số 43/2022/QH15 của Quốc hội về chính sách tài khóa, tiền tệ hỗ trợ chương trình phục hồi và phát triển kinh tế - xã hội

- Đề xuất sửa đổi quy định về chữ ký tại Mẫu số 01/TB-SSĐT ban hành kèm theo nghị định số 123/2020/NĐ-CP

Theo Bộ Tài chính, Nghị định số 123/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định về hóa đơn, chứng từ có hiệu lực thi hành kể từ ngày 01/07/2022. Theo đó, tại Phụ lục IB ban hành kèm theo Nghị định số 123/2020/NĐ-CP có Mẫu số 01/TB-SSĐT thông báo về việc tiếp nhận và kết quả xử lý hóa đơn điện tử đã lập có sai sót. Mẫu này được cơ quan thuế gửi cho người nộp thuế để phản hồi về việc cơ quan thuế đã tiếp nhận Thông báo hóa đơn điện tử có sai sót mà người nộp thuế gửi trong cả 2 trường hợp: (i) sai sót do người nộp thuế tự phát hiện; (ii) sai sót do cơ quan thuế phát hiện và yêu cầu người nộp thuế kiểm tra. Tại Mẫu số 01/TB-SSĐT có quy định “Chữ ký số của Thủ trưởng cơ quan thuế”.

Qua thực tiễn triển khai hóa đơn điện tử tại 6 tỉnh, thành phố trong thời gian qua, khối lượng hóa đơn sai sót mà người nộp thuế thông báo đến cơ quan thuế là khá nhiều. Đối với trường hợp sai sót do người nộp thuế tự phát hiện, việc Thủ trưởng cơ quan thuế phải thực hiện ký đích danh để phản hồi về việc cơ quan thuế đã tiếp nhận Thông báo hóa đơn điện tử có sai sót đối với từng trường hợp làm cho quá trình xử lý mất nhiều thời gian, tăng khối lượng công việc tại cơ quan thuế và chưa tạo thuận lợi cho người nộp thuế.

Vì vậy, cần thiết phải sửa đổi quy định về chữ ký tại Mẫu số 01/TB-SSĐT ban hành kèm theo Nghị định số 123/2020/NĐ-CP theo hướng: Cơ quan thuế sẽ sử dụng chữ ký số của cơ quan (cấp tự động) để phản hồi về việc cơ quan thuế đã tiếp nhận Thông báo về việc hóa đơn điện tử có sai sót của người nộp thuế đối với sai sót do người nộp thuế tự phát hiện; chỉ sử dụng chữ ký số của Thủ trưởng cơ quan thuế đối với sai sót do cơ quan thuế phát hiện.

- Đề xuất sửa đổi quy định về lập hóa đơn tại khoản 4, Điều 1, Nghị định số 15/2020/NĐ-CP

Đối với Nghị định số 15/2022/NĐ-CP, Bộ Tài chính cho rằng, trường hợp cơ sở kinh doanh không lập hóa đơn riêng cho hàng hóa, dịch vụ được giảm thuế giá trị gia tăng thì không được giảm thuế giá trị gia tăng. Quy định nêu trên là thuận lợi trong việc phân loại, quản lý những hóa đơn của những hàng hóa, dịch vụ được giảm thuế, tuy nhiên làm tăng thời gian của kế toán doanh nghiệp và chi phí sử dụng hóa đơn, nhất là các doanh nghiệp sử dụng nhiều hóa đơn trong ngày.

Trường hợp nếu doanh nghiệp thấy khó khăn khi tách hóa đơn riêng cho hàng hóa, dịch vụ được giảm thuế nên không lập hóa đơn riêng cho hàng hóa, dịch vụ được giảm thuế thì người tiêu dùng lại không được thụ hưởng lợi ích từ chính sách, ảnh hưởng trực tiếp đến quyền lợi của người tiêu dùng.

Vì vậy, cần thiết phải sửa đổi quy định về lập hóa đơn tại khoản 4, Điều 1, Nghị định số 15/2022/NĐ-CP theo hướng tháo gỡ vướng mắc trong quá trình triển khai áp dụng hóa đơn điện tử; góp phần tiếp tục hỗ trợ, giảm bớt khó khăn cho các doanh nghiệp, cá nhân có hoạt động sản xuất, kinh doanh trước tác động tiêu cực dịch Covid-19; Phù hợp thẩm quyền của Chính phủ được quy định tại Luật Quản lý thuế.

Nội dung sửa đổi theo hướng cơ sở kinh doanh bán hàng hóa, cung cấp dịch vụ áp dụng các mức thuế suất khác nhau thì được ghi trên cùng hóa đơn và phải ghi rõ thuế suất hoặc mức tỷ lệ % tính thuế giá trị gia tăng được giảm của từng hàng hóa, dịch vụ.

(Nguồn: Tapchitaichinh.vn – Xem chi tiết tại đây)

Về mục lục

XI. Hoàn thiện cơ chế, chính sách, tháo gỡ vướng mắc, khó khăn cho doanh nghiệp

Thời gian qua, Tổng cục Hải quan chủ động phối hợp với các đơn vị liên quan trong việc xây dựng, hoàn thiện các dự thảo văn bản; đồng thời triển khai xây dựng các văn bản đảm bảo thực hiện đúng theo trình tự, thủ tục và các văn bản hướng dẫn thi hành nhằm tháo gỡ các vướng mắc của cộng đồng doanh nghiệp.

Theo Tổng cục Hải quan, thời gian qua, cơ quan này đã tập trung hoàn thiện cơ chế, chính sách, kịp thời tháo gỡ các vướng mắc của cộng đồng doanh nghiệp, hạn chế các quy định chồng chéo giữa các cơ quan quản lý, bảo đảm tính khả thi, hiệu lực, hiệu quả.

- Về hoàn thiện cơ chế, chính sách:

- Ngày 5/5/2022, Tổng cục Hải quan đã tổ chức cuộc họp với Cục Kiểm soát thủ tục hành chính (Văn phòng Chính phủ) về dự thảo Nghị định quy định về cơ chế quản lý, phương thức, trình tự, thủ tục kiểm tra chất lượng, kiểm tra an toàn thực phẩm đối với hàng hóa nhập khẩu. Hiện đang hoàn thiện dự thảo Nghị định trên cơ sở giải trình, tiếp thu các ý kiến tại cuộc họp.

- Bên cạnh đó, Tổng cục Hải quan đã trình Bộ Tài chính trình Chính phủ Tờ trình số 106/TTr-BTC về dự thảo Nghị định sửa đổi, bổ sung một số điều của Nghị định số 08/2015/NĐ-CP và Nghị định số 59/2018/NĐ-CP của Chính phủ quy định chi tiết và biện pháp thi hành Luật Hải quan về thủ tục hải quan, kiểm tra, giám sát, kiểm soát hải quan. Hay như dự thảo Nghị định về quản lý hải quan đối với hàng hóa xuất khẩu, nhập khẩu được giao dịch qua thương mại điện tử, ngày 10/05/2022, Bộ Tài chính có Tờ trình số 102/TTr-BTC trình Chính phủ bổ sung nội dung Tờ trình số 249/TTr-BTC ngày 31/12/2021 về dự thảo Nghị định này.

- Tổng cục Hải quan đang hoàn thiện dự thảo Nghị định quy định thực hiện kết nối và chia sẻ thông tin trong lĩnh vực xuất khẩu, nhập khẩu, quá cảnh hàng hóa, xuất cảnh, nhập cảnh, quá cảnh người và phương tiện theo Cơ chế một cửa Quốc gia. Hiện dự thảo Nghị định này đang lấy ý kiến tham gia của các bộ, ngành, địa phương.

- Ngoài xây dựng các dự thảo Nghị định trên, Tổng cục Hải quan cũng đã trình Bộ Tài chính dự thảo Thông tư ban hành Danh mục hàng hóa xuất khẩu, nhập khẩu Việt Nam thay thế Thông tư số 65/2017/TT-BTC ngày 27/06/2017. Hiện đang rà soát lại dự thảo lần cuối trên cơ sở nội dung họp để trình Bộ ký ban hành.

- Tổng cục Hải quan đã xây dựng dự thảo Thông tư sửa đổi, bổ sung một số Điều của Thông tư số 38/2015/TT-BTC và Thông tư số 39/2018/TT-BTC. Hiện đang tổng hợp ý kiến tham gia của các đơn vị thuộc Bộ Tài chính và một số Cục Hải quan địa phương.

- Về công tác cải cách hành chính:

- Tổng cục Hải quan cho biết, đến nay, cơ quan này đã hoàn thành chấm điểm Chỉ số cải cách hành chính năm 2021 của Tổng cục Hải quan; đồng thời, chỉ đạo đẩy nhanh tiến độ chấm thẩm định Chỉ số cải cách hành chính năm 2021 của các đơn vị thuộc và trực thuộc Tổng cục.

- Tổng cục Hải quan đã hoàn thành rà soát, cập nhật dữ liệu và đề xuất phương án cắt giảm, đơn giản hóa các quy định liên quan đến hoạt động kinh doanh trên Hệ thống của Văn phòng Chính phủ theo yêu cầu của Bộ Tài chính, đề xuất đơn giản hóa 5 thủ tục hành chính, gồm: Thủ tục xác nhận hoàn thành nghĩa vụ nộp thuế; 04 thủ tục về cấp, cấp lại, gia hạn, thu hồi mã số nhân viên đại lý làm thủ tục hải quan...

(Nguồn: Tapchitaichinh.vn - Xem chi tiết tại đây)

Về mục lục