BẢN TIN THUẾ THÁNG 09/2020

(Thực hiện bởi Công ty Cổ phần Bkav)

MỤC LỤC BÀI VIẾT

I. Thông báo thời hạn nộp tờ khai thuế trong kỳ kê khai Tháng 8/2020

Bkav xin thông báo, do ngày cuối của kỳ kê khai Tháng 8/2020 trùng với ngày nghỉ (ngày Chủ nhật) nên theo Quy định tại khoản 4 điều 8 thông tư số 156/2013/TT-BTC “Trường hợp ngày cuối cùng của thời hạn giải quyết thủ tục hành chính trùng với ngày nghỉ theo quy định thì ngày cuối cùng của thời hạn được tính là ngày làm việc tiếp theo của ngày nghỉ đó”. Như vậy thời hạn nộp hồ sơ khai thuế như sau:

Bkav lưu ý Quý khách hàng nên kê khai, nộp tờ khai sớm trước thời gian hết hạn ít nhất từ 1 đến 2 ngày để tránh việc quá tải, không gửi được tờ khai.

Về mục lục

II. Từ ngày 23/08/2020, một số điểm bổ sung về lệ phí môn bài của Bộ Tài chính có hiệu lực thực hiện

Ngày 9/7/2020, Bộ Tài chính ban hành Thông tư số 65/2020/TT-BTC sửa đổi, bổ sung một số điều của Thông tư số 302/2016/TT-BTC ngày 15/11/2016 của Bộ Tài chính hướng dẫn về lệ phí môn bài.

Theo đó, có một số điểm của thông tư được bổ sung như sau:

-

Thứ nhất, bổ sung 2 đối tượng được miễn lệ phí môn bài trong năm đầu thành lập hoặc ra hoạt động sản xuất, kinh doanh (bắt đầu từ ngày 1/1 đến ngày 31/12), bao gồm: Tổ chức được cấp mã số thuế mới, mã số doanh nghiệp mới; Hộ gia đình, cá nhân, nhóm cá nhân lần đầu ra hoạt động sản xuất, kinh doanh.

Trong thời gian được miễn lệ lệ phí môn bài, nếu tổ chức, hộ gia đình, cá nhân, nhóm cá nhân này thành lập chi nhánh, văn phòng đại diện, địa điểm kinh doanh thì các chi nhánh, văn phòng đại diện, địa điểm kinh doanh này cũng được miễn lệ phí môn bài. Trường hợp tổ chức thành lập mới, hộ gia đình, cá nhân, nhóm cá nhân lần đầu ra hoạt động sản xuất, kinh doanh trước ngày 25/02/2020 và thành lập chi nhánh, văn phòng đại diện, địa điểm kinh doanh từ ngày 25/02/2020 (nếu có) thì tổ chức, hộ gia đình, cá nhân, nhóm cá nhân, chi nhánh, văn phòng đại diện, địa điểm kinh doanh thực hiện nộp lệ phí môn bài theo quy định tại Nghị định số 139/2016/NĐ-CP ngày 04/10/2016 của Chính phủ quy định về lệ phí môn bài.

Trong thời gian miễn lệ phí môn bài này, doanh nghiệp nhỏ và vừa thành lập chi nhánh, văn phòng đại diện, địa điểm kinh doanh thì chi nhánh, văn phòng đại diện, địa điểm kinh doanh cũng được miễn lệ phí môn bài. Trường hợp chi nhánh, văn phòng đại diện, địa điểm kinh doanh của doanh nghiệp nhỏ và vừa được thành lập (được cấp Giấy chứng nhận đăng ký hoạt động) kể từ ngày 25/02/2020 (ngày Nghị định số 22/2020/NĐ-CP của Chính phủ có hiệu lực thi hành) thì thời gian miễn lệ phí môn bài cho chi nhánh, văn phòng đại diện, địa điểm kinh doanh tính từ ngày được cấp Giấy chứng nhận đăng ký hoạt động chi nhánh, văn phòng đại diện, địa điểm kinh doanh đến hết thời gian doanh nghiệp nhỏ và vừa được miễn lệ phí môn bài.

Chi nhánh, văn phòng đại diện, địa điểm kinh doanh của doanh nghiệp nhỏ và vừa thuộc diện miễn lệ phí môn bài được thành lập trước ngày Nghị định số 22/2020/NĐ-CP hiệu lực thi hành thì thời gian miễn lệ phí môn bài của chi nhánh, văn phòng đại diện, địa điểm kinh doanh được tính từ ngày Nghị định số 22/2020/NĐ-CP có hiệu lực thi hành đến hết thời gian doanh nghiệp nhỏ và vừa được miễn lệ phí môn bài.

-

Thứ ba, bổ sung đối tượng cơ sở giáo dục phổ thông công lập và cơ sở mầm non công lập được miễn lệ phí môn bài.

-

Thứ tư, đối với doanh nghiệp nhỏ và vừa chuyển đổi từ hộ kinh doanh khi hết hạn được miễn lệ phí môn bài (năm thứ 4 kể từ ngày thành lập doanh nghiệp): trường hợp kết thúc trong 6 tháng đầu năm thì nộp mức lệ phí môn bài cả năm; trường hợp kết thúc trong 6 tháng cuối năm nộp 50% mức lệ phí môn bài cả năm.

-

Thứ năm, người nộp lệ phí đang hoạt động có văn bản gửi cơ quan thuế quản lý trực tiếp về việc tạm ngừng hoạt động sản xuất, kinh doanh trong năm dương lịch không phải nộp lệ phí môn bài năm tạm ngừng kinh doanh với điều kiện: Văn bản xin tạm ngừng sản xuất, kinh doanh gửi cơ quan thuế trước thời hạn nộp lệ phí theo quy định (30/1 hàng năm) và chưa nộp lệ phí môn bài của năm xin tạm ngừng hoạt động sản xuất, kinh doanh. Trường hợp tạm ngừng hoạt động sản xuất, kinh doanh không đảm bảo điều kiện nêu trên thì nộp mức lệ phí môn bài cả năm.

Thông tư số 65/2020/TT-BTC của Bộ Tài chính có hiệu lực kể từ ngày 23/08/2020./.

(Nguồn: Gdt.gov.vn – Mục Tin tức – Tin bài về Thuế - Đăng ngày: 21/08/2020)

Về mục lục

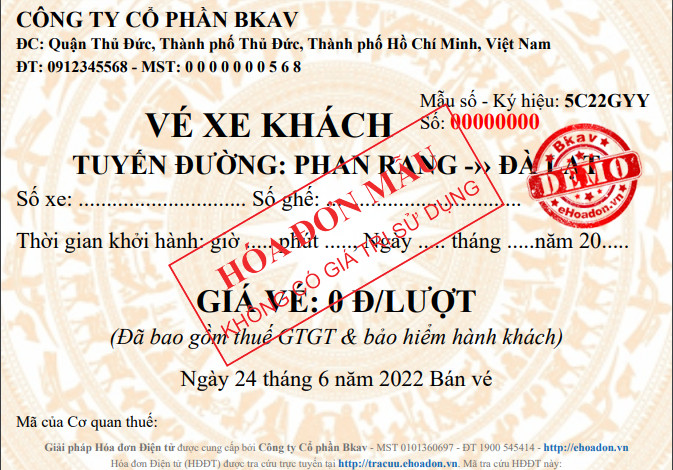

III. Hà Nội có trên 123.000 DN sử dụng hóa đơn điện tử

Thực hiện chỉ đạo của Chính Phủ, Bộ Tài chính, Tổng cục Thuế và UBND TP Hà Nội về việc trong năm 2020, phấn đấu 100% doanh nghiệp trên địa bàn áp dụng hóa đơn điện tử (HĐĐT), Cục Thuế TP Hà Nội đã triển khai đồng bộ công tác tuyên truyền, hỗ trợ, hướng dẫn doanh nghiệp áp dụng HĐĐT từ năm 2019 và phấn đấu hoàn thành mục tiêu trước ngày 30/9/2020.

Đại diện Cục Thuế Hà Nội cho biết, việc chuyển đổi từ hóa đơn giấy sang sử dụng HĐĐT thực tế thời gian qua đã và đang mang lại cho các doanh nghiệp và xã hội rất nhiều lợi ích. Nổi bật nhất đó là: giảm chi phí chuyển phát, in ấn, bảo quản hóa đơn giấy chưa sử dụng, chi phí lưu kho quỹ hóa đơn giấy, qua đó giảm chi phí tuân thủ. Ngoài ra, việc áp dụng HĐĐT còn khắc phục các rủi ro mất, cháy, hỏng hóa đơn như khi sử dụng hóa đơn giấy do hệ thống lưu trữ HĐĐT được sao lưu thường xuyên, tăng tính an toàn, bảo mật, tiện lợi cho doanh nghiệp trong kiểm tra truy xuất nguồn gốc hóa đơn, thông tin về đối tác bán hàng. Việc áp dụng HĐĐT còn thể hiện sự chuyên nghiệp của doanh nghiệp với các đối tác, đặc biệt là các đối tác nước ngoài; khắc phục tình trạng gian lận, sử dụng bất hợp pháp hóa đơn, lập hóa đơn sai lệch nội dung giữa các liên, làm giả hóa đơn; tạo môi trường kinh doanh bình đẳng, lành mạnh cho các doanh nghiệp. Với những ưu điểm vượt trội đó nên đến giữa tháng 8, Hà Nội đã có 123477 doanh nghiệp, tổ chức đăng ký áp dụng HĐĐT, đạt tỷ lệ gần 88% số doanh nghiệp, tổ chức hoạt động.

Để hoàn thành mục tiêu đồng hành, hỗ trợ, khuyến khích khoảng 18.000 doanh nghiệp (khoảng 12%) trên địa bàn triển khai HĐĐT trước 30/9/2020, Cục Thuế TP Hà Nội đã thường xuyên chỉ đạo các phòng, các chi cục thuế triển khai HĐĐT cho tổ chức, doanh nghiệp trên địa bàn. Trong đó trọng tâm là tuyên truyền, phổ biến về lợi ích của HĐĐT; tích cực phối hợp với các tổ chức trung gian cung cấp dịch vụ HĐĐT để hỗ trợ doanh nghiệp trong quá trình đăng ký, sử dụng HĐĐT. Cục Thuế cũng tăng cường việc nắm bắt các vướng mắc và hỗ trợ, hướng dẫn doanh nghiệp trong quá trình triển khai áp dụng HĐĐT tại Bộ phận một cửa của cơ quan thuế và thông qua các số điện thoại, email hỗ trợ (của các phòng và 25 chi cục thuế).

Với những lợi ích mà HĐĐT mang lại cho doanh nghiệp, cho xã hội cộng với sự hỗ trợ, đồng hành của cơ quan thuế các cấp, của các nhà cung cấp giải pháp HĐĐT, Cục Thuế TP Hà Nội tin tưởng 100% doanh nghiệp đang hoạt động kinh doanh trên địa bàn sẽ triển khai HĐĐT trước ngày 30/09/2020./.

(Nguồn: Gdt.gov.vn – Mục Tin tức – Tin bài về Thuế - Đăng ngày: 25/08/2020)

Về mục lục

IV. Doanh nghiệp sản xuất và lắp ráp ôtô trong nước sẽ được gia hạn nộp thuế tiêu thụ đặc biệt

DN sản xuất lắp ráp ôtô trong nước sẽ được gia hạn nộp thuế đối với số thuế tiêu thụ đặc biệt (TTĐB) phải nộp phát sinh của kỳ tính thuế từ tháng 3 đến tháng 10/2020.

Trong những tháng đầu năm, đại dịch Covid-19 đang ảnh hưởng đến nhiều ngành, nghề lĩnh vực sản xuất kinh doanh ở Việt Nam, trong đó có ngành sản xuất và lắp ráp ôtô trong nước. Trước tác động nặng nề của đại dịch, việc tái sản xuất và nối lại các chuỗi cung ứng sẽ gặp nhiều khó khăn, đặc biệt là đối với DN sản xuất và lắp ráp ôtô trong nước do lượng xe tồn kho cao nên công suất sản xuất, lắp ráp hiện ở mức thấp.

Để kịp thời tháo gỡ khó khăn, thúc đẩy sản xuất, Chính phủ đã ban hành Nghị quyết 84/NQ-CP, trong đó có các giải pháp về gia hạn thời hạn nộp thuế TTĐB đối với ô tô sản xuất hoặc lắp ráp trong nước “gia hạn thời hạn nộp thuế TTĐB đối với ôtô sản xuất hoặc lắp ráp trong nước đối với các khoản phải nộp phát sinh từ tháng 3 năm 2020. Thời gian gia hạn không muộn hơn thời điểm 31/12/2020”.

Thực hiện Nghị quyết 84/NQ-CP, Bộ Tài chính đang trình Chính phủ dự thảo Nghị định, theo đó, doanh nghiệp sản xuất hoặc lắp ráp ô tô trong nước sẽ được gia hạn thời hạn nộp thuế đối với số thuế TTĐB phải nộp phát sinh của kỳ tính thuế tháng 3, tháng 4, tháng 5, tháng 6, tháng 7, tháng 8, tháng 9 và tháng 10 năm 2020. Cụ thể:

-

Thời hạn nộp thuế TTĐB phải nộp phát sinh của kỳ tính thuế tháng 3/2020 chậm nhất là ngày 20/9;

-

Tháng 4 chậm nhất 20/10;

-

Tháng 5 chậm nhất là 20/11;

-

Từ tháng 6 đến tháng 10 thời hạn nộp thuế TTĐB phải nộp của kỳ tính thuế chậm nhất là ngày 20/12.

Người nộp thuế thuộc đối tượng được gia hạn gửi Giấy đề nghị gia hạn nộp thuế TTĐB (bằng phương thức điện tử; gửi bản giấy trực tiếp đến cơ quan thuế hoặc qua đường bưu điện) cho cơ quan quản lý thuế trực tiếp một lần cho toàn bộ các kỳ được gia hạn cùng với thời điểm nộp hồ sơ khai thuế TTĐB theo quy định của pháp luật.

Trường hợp trong thời gian gia hạn, cơ quan thuế xác định người nộp thuế không thuộc đối tượng được gia hạn hoặc sau khi hết thời gian gia hạn, phát hiện người nộp thuế không thuộc đối tượng được gia hạn thì cơ quan thuế thông báo cho người nộp thuế về việc dừng gia hạn và người nộp thuế phải nộp đủ số tiền thuế và tiền chậm nộp trong khoảng thời gian đã thực hiện gia hạn vào ngân sách nhà nước.

Trong thời gian được gia hạn nộp thuế, căn cứ Giấy đề nghị gia hạn nộp thuế TTĐB, cơ quan thuế không tính tiền chậm nộp đối với số tiền thuế TTĐB được gia hạn (bao gồm cả trường hợp Giấy đề nghị gia hạn thời hạn nộp thuế TTĐB gửi cơ quan thuế sau khi đã nộp hồ sơ khai thuế TTĐB). Trường hợp cơ quan thuế đã tính tiền chậm nộp đối với các hồ sơ khai thuế TTĐB thuộc trường hợp được gia hạn theo quy định tại Nghị định này thì cơ quan thuế thực hiện điều chỉnh lại và không tính tiền chậm nộp thuế TTĐB.

Đại diện Tổng cục Thuế cho biết, việc gia hạn nộp thuế TTĐB đối với số thuế phải nộp của hoạt động sản xuất hoặc lắp ráp ôtô trong nước từ tháng 3 đến tháng 10/2020 sẽ tác động làm giảm thu ngân sách của các tháng trong kỳ được gia hạn. Tuy nhiên, số thu ngân sách của năm 2020 sẽ không giảm do DN phải nộp thuế chậm nhất trước ngày 20/12./.

(Nguồn: Gdt.gov.vn – Mục Tin tức – Tin bài về Thuế - Đăng ngày: 20/08/2020)

Về mục lục

V. Trường hợp nào được khoanh nợ tiền thuế, hủy xóa nợ tiền phạt chậm nộp, tiền chậm nộp?

Ngày 15/7/2020, Bộ Tài chính ban hành Thông tư số 69/2020/TT-BTC quy định hồ sơ và trình tự, thủ tục xử lý nợ theo Nghị quyết số 94/2019/QH14 ngày 26/11/2019 của Quốc hội. Trong đó, Thông tư đã quy định cụ thể về các trường hợp, hồ sơ và trình tự, thủ tục hủy khoanh nợ tiền thuế, hủy xóa nợ tiền phạt chậm nộp, tiền chậm nộp.

Trường hợp hủy khoanh nợ tiền thuế, hủy xóa nợ tiền phạt chậm nộp, tiền chậm nộp

Tại Thông tư này, Bộ Tài chính quy định rõ, ba (03) trường hợp hủy khoanh nợ tiền thuế, hủy xóa nợ tiền phạt chậm nộp, tiền chậm nộp và hồ sơ đối với từng trường hợp. Cụ thể như sau:

-

Một là, người nộp thuế đã được khoanh nợ, xóa nợ nhưng cơ quan có thẩm quyền, cơ quan quản lý thuế phát hiện việc khoanh nợ, xóa nợ không đúng theo quy định tại Nghị quyết số 94/2019/QH14. Hồ sơ gồm: Quyết định khoanh nợ hoặc Quyết định xóa nợ đã ban hành; Quyết định hoặc kết luận của cơ quan có thẩm quyền, cơ quan quản lý thuế về việc khoanh nợ, xóa nợ không đúng quy định.

-

Hai là, người nộp thuế đã được khoanh nợ, xóa nợ mà quay lại sản xuất, kinh doanh, trừ đối tượng được xóa nợ quy định tại khoản 6 và khoản 7 Điều 4 của Nghị quyết số 94/2019/QH14.Hồ sơ gồm: Quyết định khoanh nợ hoặc Quyết định xóa nợ đã ban hành; Thông báo bằng văn bản của cơ quan đăng ký kinh doanh hoặc cơ quan có thẩm quyền cấp giấy phép thành lập và hoạt động hoặc cơ quan có thẩm quyền cấp giấy phép hành nghề hoặc biên bản xác nhận với chính quyền địa phương về việc người nộp thuế đã được khoanh nợ, xóa nợ quay lại sản xuất kinh doanh.

-

Ba là, cá nhân, cá nhân kinh doanh hoặc người đại diện hộ gia đình, chủ hộ kinh doanh, chủ doanh nghiệp tư nhân, chủ công ty trách nhiệm hữu hạn một thành viên do cá nhân làm chủ sở hữu của người nộp thuế đã được khoanh nợ, xóa nợ thành lập doanh nghiệp hoặc cơ sở sản xuất, kinh doanh mới, trừ đối tượng được xóa nợ quy định tại khoản 6 và khoản 7 Điều 4 của Nghị quyết số 94/2019/QH14. Hồ sơ gồm: Quyết định khoanh nợ hoặc Quyết định xóa nợ đã ban hành; Thông báo bằng văn bản của cơ quan đăng ký kinh doanh, cơ quan có thẩm quyền cấp giấy phép thành lập và hoạt động, cơ quan có thẩm quyền cấp giấy phép hành nghề hoặc bản sao giấy chứng nhận đăng ký kinh doanh, giấy chứng nhận đăng ký doanh nghiệp; Giấy chứng nhận đăng ký hợp tác xã, giấy chứng nhận đăng ký hộ kinh doanh;

Giấy phép thành lập và hoạt động, giấy phép hành nghề chứng minh về việc thành lập doanh nghiệp hoặc cơ sở sản xuất, kinh doanh mới của cá nhân, cá nhân kinh doanh hoặc người đại diện hộ gia đình, chủ hộ kinh doanh, chủ doanh nghiệp tư nhân, chủ công ty trách nhiệm hữu hạn một thành viên do cá nhân làm chủ sở hữu của người nộp thuế đã được khoanh nợ, xóa nợ.

Trình tự, thủ tục hủy khoanh nợ tiền thuế, hủy xóa nợ tiền phạt chậm nộp, tiền chậm nộp

Bộ phận quản lý nợ hoặc bộ phận được phân công xử lý nợ chủ trì, phối hợp với các bộ phận có liên quan lập đầy đủ hồ sơ hủy khoanh nợ, hủy xóa nợ nêu trên.

-

Đối với trường hợp hủy khoanh nợ: Bộ phận quản lý nợ hoặc bộ phận được giao nhiệm vụ xử lý nợ thuộc cơ quan quản lý thuế nơi người nộp thuế nợ tiền thuế lập văn bản đề nghị hủy khoanh nợ, dự thảo Quyết định hủy khoanh nợ theo mẫu số 01/QĐHKN-1 hoặc mẫu số 01/QĐHKN-2 ban hành kèm theo Thông tư này, trình thủ trưởng cơ quan quản lý thuế nơi người nộp thuế nợ tiền thuế, trong đó nêu rõ lý do, căn cứ đề nghị hủy khoanh nợ.

Trong thời gian 03 (ba) ngày làm việc kể từ ngày nhận được tờ trình và hồ sơ đề nghị hủy khoanh nợ, thủ trưởng cơ quan quản lý thuế nơi người nộp thuế nợ tiền thuế xem xét ban hành Quyết định hủy khoanh nợ.

Trong thời gian 03 (ba) ngày làm việc kể từ ngày nhận được tờ trình và hồ sơ đề nghị hủy xóa nợ, thủ trưởng cơ quan quản lý thuế nơi người nộp thuế nợ tiền thuế đề nghị cơ quan có thẩm quyền hủy xóa nợ theo trình tự sau:

-

Trường hợp quyết định xóa nợ do Chủ tịch UBND cấp tỉnh ký ban hành thì Cục Thuế hoặc Cục Hải quan, Cục Kiểm tra sau thông quan gửi Uỷ ban nhân dân cấp tỉnh nơi người nộp thuế nợ tiền thuế xem xét ban hành Quyết định hủy xóa nợ theo mẫu số 01/QĐHXN-1 hoặc Mẫu số 01/QĐHXN-2 ban hành kèm theo Thông tư này.

-

Trường hợp quyết định xóa nợ do Tổng cục trưởng Tổng cục Thuế hoặc Tổng cục trưởng Tổng cục Hải quan, Bộ trưởng Bộ Tài chính, Thủ tướng Chính phủ ký ban hành thì Cục Thuế hoặc Cục Hải quan, Cục Kiểm tra sau thông quan gửi Tổng cục Thuế hoặc Tổng cục Hải quan xem xét hủy xóa nợ theo mẫu số 01/QĐHXN-3 ban hành kèm theo Thông tư này hoặc gửi Tổng cục Thuế hoặc Tổng cục Hải quan để trình Bộ trưởng Bộ Tài chính, Thủ tướng Chính phủ xem xét hủy xóa nợ theo Mẫu số 01/QĐHXN-4, Mẫu số 01/QĐHXN-5 ban hành kèm theo Thông tư này.

Chậm nhất là 05 (năm) ngày làm việc kể từ ngày ban hành, cơ quan quản lý thuế thực hiện đăng tải Quyết định hủy khoanh nợ, Quyết định hủy xóa nợ trên trang thông tin điện tử như sau:

-

Trường hợp khoanh nợ thuộc thẩm quyền của cơ quan quản lý thuế nơi người nộp thuế nợ tiền thuế thì Quyết định hủy khoanh nợ được đăng tải trên trang thông tin điện tử của Cục Thuế hoặc Cục Hải quan, Tổng cục Hải quan.

-

Trường hợp xóa nợ thuộc thẩm quyền của Chủ tịch Ủy ban nhân dân cấp tỉnh thì Quyết định hủy xóa nợ được đăng tải trên trang thông tin điện tử của Cục Thuế hoặc Cục Hải quan, Tổng cục Hải quan.

-

Trường hợp xóa nợ thuộc thẩm quyền của Tổng cục trưởng Tổng cục Thuế hoặc Tổng cục trưởng Tổng cục Hải quan, Bộ trưởng Bộ Tài chính, Thủ tướng Chính phủ thì Quyết định hủy xóa nợ được đăng tải trên trang thông tin điện tử của Tổng cục Thuế và Cục Thuế hoặc Tổng cục Hải quan và Cục Hải quan.

Cơ quan quản lý thuế nơi người nộp thuế nợ tiền thuế gửi Quyết định hủy khoanh nợ hoặc Quyết định hủy xóa nợ cho cơ quan đăng ký kinh doanh hoặc cơ quan có thẩm quyền cấp giấy phép thành lập và hoạt động hoặc cơ quan có thẩm quyền cấp giấy phép hành nghề trên địa bàn và cơ quan quản lý thuế quản lý chi nhánh, đơn vị trực thuộc, văn phòng đại diện, địa điểm kinh doanh.

Bộ phận quản lý nợ hoặc bộ phận được phân công xử lý nợ thuộc cơ quan quản lý thuế nơi người nộp thuế nợ tiền thuế nhập Quyết định hủy khoanh nợ, Quyết định hủy xóa nợ vào ứng dụng quản lý thuế trong thời gian 05 (năm) ngày làm việc kể từ ngày Quyết định hủy khoanh nợ hoặc Quyết định hủy xóa nợ được ban hành.

Cơ quan quản lý thuế nơi người nộp thuế nợ tiền thuế có trách nhiệm thực hiện tính tiền chậm nộp theo quy định của Luật Quản lý thuế và thu vào ngân sách nhà nước khoản nợ đã được khoanh nợ, xóa nợ.

(Nguồn: Tapchitaichinh.vn; Xem chi tiết tại đây)

Về mục lục

VI. Giảm tiền thuê đất của năm 2020 do ảnh hưởng dịch Covid-19

Thủ tướng Chính phủ vừa ban hành Quyết định 22/2020/QĐ-TTg ngày 10/8/2020 về việc giảm tiền thuê đất của năm 2020 đối với các đối tượng bị ảnh hưởng bởi dịch COVID-19 theo Nghị quyết số 84/NQ-CP ngày 29/5/2020 của Chính phủ.

Dịch Covid-19 đã khiến khá nhiều doanh nghiệp, tổ chức, hộ kinh doanh và cá nhân lao đao vì công việc làm ăn bị đình trệ, thất thu do giãn cách xã hội và cả do thu nhập của người dân bị giảm sút dẫn đến thắt chặt chi tiêu. Để giúp người kinh doanh giảm áp lực trong mùa dịch bệnh, Chính phủ đã có quyết định nhanh chóng, kịp thời về việc giảm tiền thuê đất năm 2020 đối với các đối tượng bị ảnh hưởng bởi dịch bệnh.

Theo đó, các đối tượng được giảm tiền thuê đất theo Quyết định 22/2020/QĐ-TTg là doanh nghiệp, tổ chức, hộ gia đình, cá nhân đang được Nhà nước cho thuê đất trực tiếp theo Quyết định hoặc Hợp đồng của cơ quan nhà nước có thẩm quyền dưới hình thức trả tiền thuê đất hàng năm phải ngừng sản suất kinh doanh từ 15 ngày trở lên do ảnh hưởng của dịch COVID-19 (người thuê đất).

Tiền thuê đất sẽ được giảm 15% số tiền thuê đất phải nộp của năm 2020 đối với người thuê đất nêu trên; không thực hiện giảm trên số tiền thuê đất còn nợ của các năm trước năm 2020 và tiền chậm nộp (nếu có).

Quyết định này áp dụng cho cả trường hợp người thuê đất có nhiều hoạt động sản xuất kinh doanh khác nhau nhưng chỉ ngừng một hoạt động sản xuất kinh doanh tại khu đất, thửa đất đang được Nhà nước cho thuê đất trực tiếp.

Để được giảm tiền thuê đất năm 2020, người thuê đất phải nộp đủ các hồ sơ sau:

-

Giấy đề nghị giảm tiền thuê đất năm 2020: Người thuê đất phải chịu trách nhiệm trước pháp luật về tính trung thực, chính xác của thông tin và đề nghị giảm tiền thuê đất của mình, đảm bảo đúng đối tượng được giảm tiền thuê đất theo quy định tại Quyết định này.

-

Quyết định cho thuê đất hoặc Hợp đồng thuê đất của cơ quan nhà nước có thẩm quyền (bản sao).

Người thuê đất nộp hồ sơ đề nghị giảm (bằng phương thức điện tử hoặc phương thức khác) cho cơ quan thuế, Ban Quản lý Khu kinh tế, Ban Quản lý Khu công nghệ cao, cơ quan khác theo quy định của pháp luật kể từ ngày 10/08/2020 đến hết ngày 31/12/2020. Những trường hợp nộp hồ sơ sau ngày 31/12/2020 thì không được giảm tiền thuê đất theo quy định tại Quyết định này.

Về thời gian xử lý, không quá 20 ngày kể từ ngày nhận đủ hồ sơ hợp lệ theo quy định, cơ quan có thẩm quyền phải xác định số tiền được giảm và ban hành Quyết định giảm tiền thuê đất theo quy định. Trường hợp sau khi được giảm, nếu cơ quan quản lý thanh, kiểm tra phát hiện việc người thuê đất không thuộc trường hợp được giảm thì phải hoàn trả NSNN số tiền đã được giảm và tiền chậm nộp tính trên số tiền được giảm theo quy định của pháp luật về quản lý thuế.

Trường hợp đã nộp tiền thuê đất của năm 2020, nếu phát sinh thừa, thì số nộp thừa sẽ được trừ vào kỳ sau hoặc năm tiếp theo. Nếu không còn kỳ phải nộp tiền thuê đất tiếp theo, thì người thuê đất được bù trừ hoặc hoàn trả số tiền nộp thừa.

Quyết định 22/2020/QĐ-TTg của Chính phủ được ban hành không chỉ là việc san sẻ khó khăn trong mùa dịch Covid-19 mà còn khiến người dân thêm tin tưởng vào việc, không một ai bị bỏ lại, trên dưới đồng lòng vượt qua khó khăn mùa dịch bệnh. Dịch Covid-19 đã cho thấy một Chính phủ Việt Nam quyết liệt, hiệu quả trong phòng chống dịch nhưng cũng rất linh hoạt, nhanh nhạy trong việc điều hành phát triển kinh tế. Uy tín, niềm tin đối với cách điều hành Đất nước của Chính phủ Việt Nam đã thật sự được nâng cao không chỉ với người dân trong nước mà còn với cả cộng đồng quốc tế.

(Nguồn: Gdt.gov.vn – Mục Tin tức – Tin bài về Thuế - Đăng ngày: 14/08/2020)

Về mục lục

VII. Quản lý thuế các doanh nghiệp có giao dịch liên kết

Tổng cục Thuế vừa ban hành Công văn số 2835/TCT-TTKT hướng dẫn một số nội dung liên quan đến quy định áp dụng hiệu lực thi hành của Nghị định 68/2020/NĐ-CP sửa đổi, bổ sung khoản 3 Điều 8 Nghị định số 20/2017/NĐ-CP về quản lý thuế đối với các doanh nghiệp có giao dịch liên kết, cho kỳ quyết toán thuế năm 2019 và xử lý hồi tố đối với các năm 2017 và 2018.

Ngày 24/6/2020, Chính phủ ban hành Nghị định số 68/2020/NĐ-CP sửa đổi, bổ sung khoản 3 Điều 8 Nghị định số 20/2017/NĐ-CP về quản lý thuế đối với các doanh nghiệp có giao dịch liên kết. Nghị định 68/2020/NĐ-CP đã quy định chi tiết, đảm bảo thực hiện được ngay mà không ban hành Thông tư hướng dẫn thi hành.

Theo đó, ngày 14/7/2020, Tổng cục Thuế ban hành Công văn số 2835/TCT-TTKT hướng dẫn tổ chức thực hiện Nghị định số 68/2020/NĐ-CP; cụ thể: hướng dẫn một số nội dung liên quan đến quy định áp dụng hiệu lực thi hành của Nghị định cho kỳ quyết toán thuế năm 2019 và xử lý hồi tố đối với các năm 2017 và 2018. Cụ thể như sau:

-

Đối với kỳ quyết toán thuế năm 2019: Các Doanh nghiệp đã kê khai quyết toán thuế năm 2019 theo kỳ tính thuế đến hạn trước ngày 31/3/2020 thì thực hiện khai bổ sung hồ sơ khai quyết toán thuế thu nhập doanh nghiệp (TNDN) theo quy định tại Nghị định số 68/2020/NĐ-CP sửa đổi, bổ sung khoản 3 Điều 8 Nghị định số 20/2017/NĐ-CP; Các Doanh nghiệp chưa đến kỳ kê khai quyết toán thuế năm 2019 thì thực hiện theo quy định sửa đổi, bổ sung tại Nghị định số 68/2020/NĐ-CP.

-

Đối với việc xử lý hồi tố cho kỳ tính thuế TNDN năm 2017, 2018: Tổng cục Thuế nêu rõ, việc xử lý hồi tố chi phí lãi vay khống chế theo quy định tại khoản 3 Điều 8 Nghị định số 20/2017/NĐ-CP cho các năm 2017, 2018 chỉ áp dụng đối với quy định tại điểm a khoản 3 Điều 8 Nghị định số 20/2017/NĐ-CP được sửa đổi, bổ sung tại Điều 1 Nghị định số 68/2020/NĐ-CP.

Cụ thể: Nâng ngưỡng khống chế chi phí lãi vay từ 20% lên 30%; Áp dụng phương pháp tính chi phí lãi vay thuần (lãi đi vay trừ (-) lãi tiền gửi, lãi cho vay); Không áp dụng hồi tố đối với quy định sửa đổi, bổ sung tại điểm (b) (chuyển tiếp chi phí) và (c) (mở rộng đối tượng miễn áp dụng) tại Nghị định số 68/2020/NĐ-CP cho các năm 2017, 2018.

Về việc thực hiện bù trừ số thuế Thu nhập doanh nghiệp đã nộp trong các năm 2017 và 2018: Trường hợp áp dụng tính toán lại phạm vi theo quy định tại Nghị định số 68/2020/NĐ-CP, nếu số thuế TNDN giảm thì sẽ được giảm số tiền chậm nộp tương ứng (nếu có).

-

Trường hợp chưa qua thanh tra, kiểm tra: Người nộp thuế thực hiện bù trừ phần chênh lệch số tiền thuế TNDN và tiền chậm nộp tương ứng vào số thuế TNDN năm 2020. Nếu năm 2020 không đủ bù trừ hết thì được bù trừ vào thuế TNDN phải nộp 05 năm tiếp theo kể từ năm 2020. Kết thúc thời hạn trên, không xử lý số thuế TNDN còn lại chưa bù trừ hết;

-

Trường hợp đã thanh tra, kiểm tra và đã có kết luận, quyết định xử lý: Người nộp thuế đề nghị Cục thuế, Chi Cục thuế quản lý trực tiếp xác định lại số thuế TNDN phải nộp. Căn cứ đề nghị của người nộp thuế; các hồ sơ liên quan, bao gồm tài liệu của doanh nghiệp và tài liệu, biên bản của Đoàn thanh tra, kiểm tra, cơ quan thuế quản lý trực tiếp xác định lại số thuế TNDN phải nộp, tiền chậm nộp tương ứng để thực hiện bù trừ phần chênh lệch vào số thuế TNDN năm 2020.

-

Trường hợp cần thiết, cơ quan thuế quản lý trực tiếp phối hợp với các Đoàn thanh tra, kiểm tra rà soát, xác định số liệu của người nộp thuế tại trụ sở cơ quan thuế. Tương tự trường hợp chưa qua thanh tra, kiểm tra, nếu năm 2020 không đủ bù trừ hết thì được bù trừ vào thuế TNDN phải nộp 05 năm tiếp theo kể từ năm 2020. Kết thúc thời hạn trên, không xử lý số thuế TNDN còn lại chưa bù trừ hết.

Việc xác định lại số thuế phải nộp được thực hiện tại trụ sở cơ quan quản lý thuế, không thực hiện thanh tra, kiểm tra lại tại trụ sở người nộp thuế; không thực hiện điều chỉnh lại kết luận và quyết định thanh tra, kiểm tra năm 2017, 2018. Trường hợp đã xử phạt vi phạm hành chính về thuế hoặc đang giải quyết theo trình tự khiếu nại thì không điều chỉnh lại số tiền phạt vi phạm hành chính về thuế.

(Nguồn: Tapchitaichinh.vn; Xem chi tiết tại đây)

Về mục lục

VIII. Chống thất thu thuế đối với hoạt động kinh doanh nông sản

Theo quy định về pháp luật thuế hiện hành, các hộ kinh doanh không đáp ứng được quy định về kế toán sẽ không nộp thuế theo phương pháp kê khai mà thực hiện nộp thuế theo theo phương pháp khoán thuế căn cứ vào doanh thu. Các hộ kinh doanh này sẽ phải nộp thuế GTGT và thuế TNCN theo mức tùy thuộc vào từng ngành nghề kinh doanh. Các hộ kinh doanh không đăng ký, khai nộp thuế sẽ được áp dụng ấn định thuế theo quy định.

Đối với hàng hóa là nông sản, theo quy định của thông tư 219/2013/TT-BTC và thông tư 92/2015/TT-BTC của Bộ Tài chính thì hàng hóa là sản phẩm trồng trọt, chăn nuôi do người dân trực tiếp sản xuất, bán ra thuộc diện không chịu thuế GTGT. Hộ kinh doanh thu mua hàng hóa nông sản để bán ra sẽ phải nộp thuế GTGT và thuế TNCN tại khâu bán ra.

Căn cứ các quy định của pháp luật thuế, Ban chỉ đạo chống thất thu và thu hồi nợ đọng thuế của các tỉnh, thành phố đã triển khai nhiều giải pháp quản lý, trong đó, bên cạnh việc tập trung tuyên truyền, phổ biến cho người nộp thuế hiểu về nghĩa vụ của mình, còn thực hiện nhiều biện pháp chống thất thu, đảm bảo công bằng trong thực hiện nghĩa vụ thuế. Trong đó, Ban chỉ đạo của tỉnh Đắc Lắc đã duy trì và hoạt động có hiệu quả, chống thất thu cho NSNN

Qua báo cáo của Cục Thuế Đắc Lắc, đề án chống thất thu đối với hoạt động mua, bán sầu riêng trên địa bàn huyện Krông Pắc được triển khai theo chỉ đạo của Ban chỉ đạo chống thất thu và thu hồi nợ đọng của Tỉnh Đắk Lắk

Để tạo điều kiện hỗ trợ cho địa phương và các tổ chức, cá nhân có tham gia hoạt động kinh doanh sầu riêng trên địa bàn thực hiện tốt các quy định, UBND huyện Krông Pắc đã có văn bản hướng dẫn thủ tục về đăng kinh doanh nông sản trên địa bàn huyện. Theo đó, trường hợp cá nhân từ địa bàn khác đến Đăk Lăk để thu mua sầu riêng (thương lái) và vận chuyển ra khỏi địa phương thì không phải nộp thuế tại địa bàn thu mua, nhưng phải có hóa đơn, chứng từ hợp pháp khi vận chuyển. Nếu thương lái thu mua trực tiếp của nông dân thì phải có bảng kê thu mua hàng hóa của nông dân theo quy định trong đó xác định rõ tên, địa chỉ, số lượng, giá trị hàng hóa thu mua của nông dân thuộc đối tượng được miễn thuế. Nếu thương lái thu mua của chủ vựa thì phải có hóa đơn do chủ vựa xuất cho để chứng minh chủ vựa đã hoàn thành nghĩa vụ thuế.

Đa số các hộ kinh doanh mặt hàng này đều thực hiện đăng ký kinh doanh và khai thuế theo qui định. Tuy nhiên, vẫn còn một số hộ chưa chấp hành tốt và không hợp tác với chính quyền địa phương để thực hiện nghĩa vụ nộp thuế.

Các cơ quan chức năng đã căn cứ quy định tại Thông tư số 219/2013/TT-BTC và Thông tư số 92/2015/TT-BTC của Bộ Tài chính để ấn định mức thuế đối với các hộ kinh doanh này.

Việc đoàn liên ngành huyện Krông Pắc thu thuế đối với các vựa thu mua sầu riêng trên địa bàn huyện Krông Pắc là đúng với quy định của pháp luật và được tính theo giá cả thị trường của mặt hàng chứ không áp dụng cố định. Đây không phải là truy thu thuế của người nông dân trồng sầu riêng mà chỉ áp dụng đối với các hộ kinh doanh thu mua sầu riêng không đăng ký kinh doanh, không thực hiện nghĩa vụ thuế.

Hoạt động chống thất thu đối với việc kinh doanh hàng nông sản này đã được các cơ quan chức năng thực hiện thường xuyên, trong nhiều năm qua. Trên địa bàn Đắk Lắk, Ban chỉ đạo chống thất thu và thu hồi nợ đọng thuế đã thường xuyên có các chuyên đề chống thất thu, trong đó có chống thất thu đối với hoạt động kinh doanh sầu riêng. Các hoạt động chống thất thu này vừa đảm bảo nguồn thu cho NSNN vừa đảm bảo công bằng theo tinh thần thượng tôn pháp luật.

(Nguồn: Gdt.gov.vn – Mục Tin tức – Tin bài về Thuế - Đăng ngày: 08/08/2020)

Về mục lục

IX. Hướng dẫn chi trả phí dịch vụ thanh toán không dùng tiền mặt

Bộ Tài chính vừa có Công văn số 9488/BTC-HCSN hướng dẫn chi trả phí dịch vụ thanh toán không dùng tiền mặt của các tổ chức hành chính, đơn vị sự nghiệp công lập.

Theo đó, các cơ quan, đơn vị sử dụng phương thức thanh toán không dùng tiền mặt để thanh toán, chi trả các khoản chi phí phục vụ hoạt động của các cơ quan, đơn vị thì phí dịch vụ thanh toán không dùng tiền mặt được coi là một khoản chi phí phục vụ hoạt động của các cơ quan, đơn vị.

Các cơ quan, đơn vị sử dụng nguồn kinh phí hoạt động để thanh toán phí dịch vụ thanh toán không dùng tiền mặt căn cứ vào hóa đơn, chứng từ hợp pháp theo quy định.

Trường hợp các cơ quan, đơn vị thực hiện các nhiệm vụ chi từ nguồn kinh phí không giao thực hiện chế độ tự chủ/kinh phí không thường xuyên nếu có sử dụng phương thức thanh toán không dùng tiền mặt thì các cơ quan, đơn vị sử dụng nguồn kinh phí tương ứng đã bố trí cho các nhiệm vụ chi để thanh toán phí dịch vụ thanh toán không dùng tiền mặt căn cứ vào hóa đơn, chứng từ hợp pháp theo quy định.

Việc hạch toán, quyết toán kinh phí chi trả phí dịch vụ thanh toán không dùng tiền mặt vào các lĩnh vực chi tương ứng theo quy định hiện hành.

Ngoài ra, Bộ Tài chính đã ban hành Thông tư số 136/2018/TT-BTC ngày 28/12/2018 sửa đổi bổ sung một số điều của Thông tư số 13/2017/TT-BTC ngày 15/02/2017 của Bộ Tài chính quy định quản lý thu, chi bằng tiền mặt qua hệ thống Kho bạc Nhà nước; tại Khoản 6 Điều 1 Thông tư số 136/2018/TT-BTC (sửa đổi, bổ sung Khoản 3 Điều 10 Thông tư số 13/2017/TT-BTC) và Điều 10 Thông tư số 13/2017/TT-BTC quy định các khoản phí, trong đó có quy định về thanh toán các khoản phí liên quan đến sử dụng dịch vụ thanh toán không dùng tiền mặt của ngân hàng, phí mở và duy trì tài khoản thanh toán của đơn vị tại ngân hàng thương mại...

Do vậy, Bộ Tài chính đề nghị các bộ, cơ quan trung ương, địa phương chỉ đạo các cơ quan, đơn vị thuộc phạm vi quản lý thanh toán phí dịch vụ thanh toán không dùng tiền mặt theo quy định nêu trên.

(Nguồn: Tapchitaichinh.vn; Xem chi tiết tại đây)

Về mục lục

![Quy định về thuế môn bài và thuế thu nhập doanh nghiệp [2024]](https://static.ecosite.vn/12057/news/2024/01/27/thue-thu-nhap-doanh-nghiep-la-gi-1501083722-1706322495.webp)